公司治理的内部控制研究:一个系统性框架

核心概念界定

在深入探讨之前,必须清晰地界定两个核心概念及其相互关系。

公司治理

- 定义:公司治理是一整套规范公司各利益相关者(特别是股东、董事会、管理层、员工、客户、供应商等)之间权、责、利关系的制度安排,它关注的是“公司的顶层设计”和“方向引领”。

- 核心目标:确保公司能够正确决策、有效运营、审慎风险管理,并最终实现股东价值最大化,同时兼顾其他利益相关者的权益。

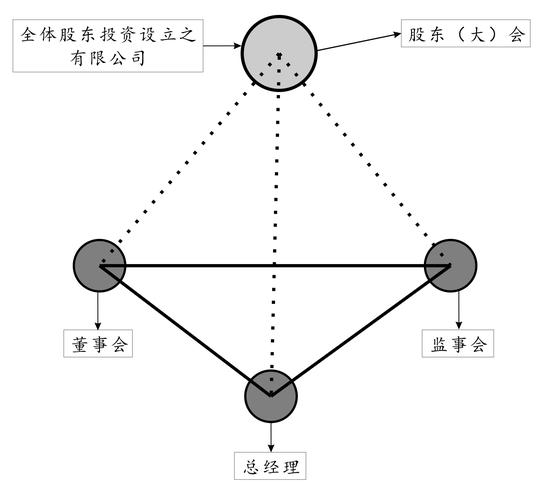

- 核心机制:

- 股东大会:最高权力机构。

- 董事会:核心决策和监督机构,下设审计委员会、薪酬委员会、提名委员会等专门委员会。

- 监事会(在大陆法系国家):监督董事会和管理层。

- 管理层:执行机构。

- 信息披露机制:确保信息的透明与对称。

内部控制

- 定义:内部控制是由企业董事会、监事会、经理层和全体员工实施的,旨在实现控制目标的过程,它关注的是“执行层面”的“过程保障”。

- 核心目标(通常参考COSO框架):

- 经营的效率和效果:资源有效利用,目标达成。

- 财务报告的可靠性:确保财务信息真实、准确、完整。

- 法律法规的遵循性:确保公司行为合法合规。

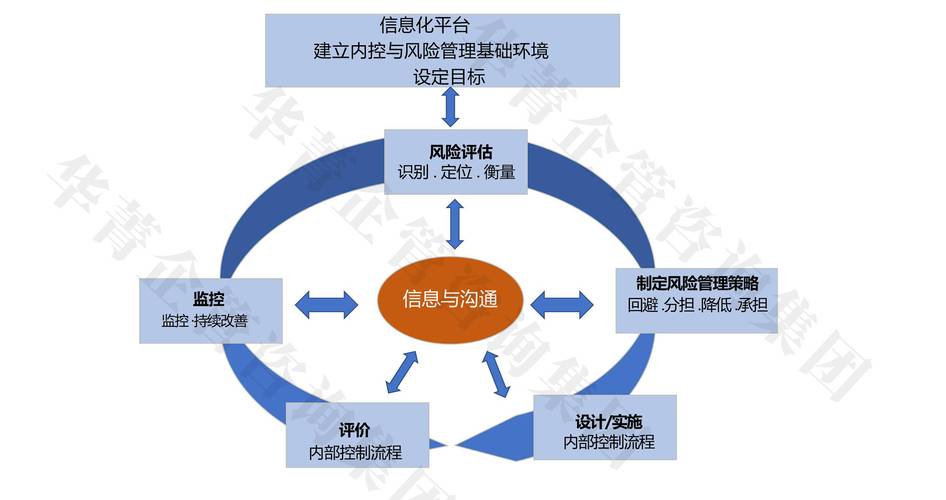

- 核心要素(COSO-2025框架):

- 控制环境:所有其他要素的基础,包括诚信、道德价值观、董事会的监督、组织结构、权责分配等。

- 风险评估:识别和分析实现目标过程中的各种风险。

- 控制活动:为确保管理层指令得以执行而制定的政策和程序。

- 信息与沟通:相关信息必须以一种能使员工履行其职责的形式和时间框架被识别、获取和沟通。

- 监督活动:对内部控制系统进行持续或定期的评估。

两者的关系:相辅相成,缺一不可

- 治理是“大脑”与“方向盘”:公司治理决定了企业的战略方向、风险偏好和高层监督,为内部控制设定了“基调”和“框架”,一个糟糕的治理结构(如董事会形同虚设、独断专行的CEO)必然导致内部控制失效。

- 控制是“手脚”与“刹车系统”:内部控制是公司治理战略意图得以实现的工具和保障,它将治理层的决策转化为具体的流程和行动,并对执行过程进行监督和纠偏,防止企业“跑偏”或“失控”。

- 治理是控制的“环境”:董事会,特别是审计委员会,是内部控制的最高监督者,治理的质量直接决定了内部控制的“控制环境”的好坏。

- 控制是治理的“延伸”:内部控制报告(如内部控制评价报告)是公司向外界(特别是股东)展示其治理有效性的重要窗口。

公司治理视角下的内部控制研究核心议题

从公司治理的角度研究内部控制,主要聚焦于治理结构如何影响、塑造和监督内部控制体系的有效性。

董事会与内部控制

- 董事会规模与独立性:大量研究表明,规模适中、独立性强的董事会(尤其是外部董事占多数)更有能力和意愿去监督管理层,从而推动建立更有效的内部控制,独立董事能够提供客观的监督,避免管理层“一言堂”。

- 审计委员会:这是董事会中与内部控制关系最密切的机构,研究议题包括:

- 委员会成员的专业性:是否包含财务、会计领域的专家?其专业背景是否能有效识别和监督财务报告相关的内部控制缺陷?

- 委员会的独立性:成员是否与管理层无重大利益关联?

- 委员会的勤勉程度:会议频率、参会时长、对内控缺陷的跟进力度等。

- 董事长与CEO两职合一:当董事长和CEO由同一人担任时,权力过度集中,董事会的监督作用会被削弱,更容易导致内部控制失效,研究普遍支持“两职分离”更有利于公司治理和内部控制。

股权结构与内部控制

- 股权集中度:

- 适度集中:大股东有动力和能力去监督管理层,有助于提升内部控制质量。

- 过度集中:“一股独大”可能导致大股东利用其控制地位“掏空”上市公司,凌驾于内部控制之上,使其失效,通过关联交易侵占公司资产。

- 机构投资者:专业的机构投资者(如基金、保险公司)通常扮演积极的监督者角色,他们的持股比例越高,越能推动公司完善治理结构和内部控制体系。

- 股权性质:国有控股、民营控股、外资控股等不同性质的股权,其治理目标和行为模式不同,对内部控制的影响也存在差异。

高管激励与内部控制

- 薪酬激励:与管理层的薪酬(尤其是股权激励)挂钩的业绩指标是什么?如果只关注短期财务业绩(如利润、股价),可能会激励管理层进行盈余管理甚至财务舞弊,从而绕过或破坏内部控制。

- 风险承担:薪酬结构是否考虑了风险因素?如果激励过度,高管可能愿意承担过高风险,忽视内部控制的制衡作用。

- 管理层权力:当高管权力过大时,他们有能力影响自己的薪酬设定,并可能利用权力掩盖内部控制缺陷,逃避监督。

监事会(中国特色)与内部控制

- 在中国等大陆法系国家,监事会是法定的监督机构,研究议题包括:

- 监事会的独立性和专业性。

- 监事会是否真正行使了监督职权,还是沦为“橡皮图章”?

- 监事会与审计委员会的职能划分与协同机制是否有效?

内部控制失效的案例分析(研究素材)

研究内部控制,不能不提那些因内控失效而轰然倒塌的案例,它们是分析治理缺陷的最佳样本。

- 安然:

- 治理缺陷:董事会形同虚设,审计委员会缺乏独立性(多名成员与安然有密切商业往来)。

- 内控失效:利用复杂的“特殊目的实体”隐藏巨额债务和亏损,完全绕过了正常的内部控制和信息披露程序。

- 雷曼兄弟:

- 治理缺陷:CEO权力过大,董事会未能有效监督其高风险的激进投资策略。

- 内控失效:使用“Repo 105”等会计手段,在季末粉饰资产负债表,掩盖真实风险,内部控制未能识别和报告此类欺诈行为。

- 瑞幸咖啡:

- 治理缺陷:VIE架构下的公司治理存在天然缺陷,境内实体与境外上市实体的控制关系模糊,董事会监督失效。

- 内控失效:从高层发起的系统性财务造假,伪造交易数据,内部控制被管理层完全凌驾。

研究热点与未来趋势

-

ESG(环境、社会、治理)与内部控制:

研究如何将ESG风险(如气候变化风险、劳工权益风险、商业道德风险)纳入内部控制体系,内部控制不再局限于财务和合规,而是扩展到更广泛的非财务风险领域。

-

数字化转型与内部控制:

- 机遇:大数据、人工智能、区块链等技术可以极大地提升内部控制的自动化、智能化水平,实现实时监控和风险预警。

- 挑战:技术本身带来了新的风险(如网络安全风险、数据隐私风险、算法偏见),内部控制需要适应这些新型风险,研究如何设计“技术驱动的内部控制”成为热点。

-

内部控制的有效性评价:

如何更科学、更动态地评价内部控制的有效性?除了传统的缺陷认定,是否可以引入“内部控制指数”等量化指标?

-

内部控制与企业文化:

“控制环境”的核心是“人的行为”,越来越多的研究强调“诚信与道德价值观”的“软控制”作用,探讨如何通过塑造积极、健康的内部控制文化,从根本上提升内控的有效性。

结论与启示

公司治理与内部控制是一个硬币的两面,共同构成了现代企业风险管理的核心。

-

对企业的启示:

- 顶层设计至关重要:必须首先建立一个权责清晰、有效制衡的公司治理结构。

- 董事会是核心:要确保董事会,特别是审计委员会的独立性和专业性,使其成为内部控制的“守护神”。

- 防止权力滥用:要警惕高管权力过大对内部控制的侵蚀,建立合理的激励与约束机制。

- 技术与文化并重:在拥抱新技术提升内控效率的同时,不能忽视诚信文化的建设。

-

对监管机构的启示:

- 持续完善法规:不断修订和完善公司治理和内部控制的相关法律法规,使其适应新的商业环境和技术变革。

- 强化监督执法:加大对治理结构缺陷和内控失效行为的惩处力度,提高违规成本。

对“公司治理的内部控制研究”是一个动态发展的领域,它既需要扎实的理论基础,也需要紧密结合商业实践,不断回应新的挑战和问题,一个拥有良好治理和健全内控的企业,才能在复杂多变的商业环境中行稳致远。