健康上网已成为当代社会不可或缺的生活方式,尤其在数字化浪潮下,网络既为人们提供了便捷的信息获取、社交互动和娱乐平台,也潜藏着影响心理健康的风险,开展心理健康教育,引导公众建立科学的上网习惯,成为维护个体与社会心理健康的重要课题。

健康上网的核心在于平衡网络使用与现实生活的关系,避免过度依赖网络导致的心理问题,从心理学角度看,适度上网能够满足人们的信息需求、社交归属感和自我实现动机,例如通过在线学习平台提升技能、在社交网络中获得情感支持,但长时间沉迷网络,尤其是过度使用短视频、网络游戏等即时满足型应用,容易引发“网络成瘾”,其典型表现包括注意力分散、情绪波动、现实社交能力下降,甚至出现焦虑、抑郁等心理障碍,青少年群体由于身心发展尚未成熟,自我控制能力较弱,更容易受到网络负面影响,如网络欺凌、信息过载导致的价值观混乱等。

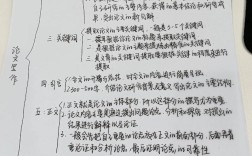

心理健康教育在健康上网中扮演着“导航者”的角色,其目标是帮助个体建立“网络素养”,即辨别信息真伪、管理上网时间、保护个人隐私的能力,同时培养健康的心理防御机制,教育内容应涵盖“认知重构”,引导用户理性看待网络信息,避免被极端观点或虚假内容误导,例如通过案例教学分析网络谣言的危害,教授批判性思维方法,需强化“时间管理”技能,推荐使用番茄工作法、屏幕时间限制工具等,帮助用户平衡娱乐与学习、工作的时间分配,针对青少年,应重点开展“情绪教育”,引导他们在遇到网络欺凌或负面信息时,学会倾诉、求助,而非压抑或逃避。

为了更直观地展示健康上网的关键策略,以下从行为管理、心理调适和环境优化三个维度进行梳理:

| 维度 | 具体策略 |

|---|---|

| 行为管理 | 设定每日上网时长上限,优先完成现实任务后再使用网络;2. 关闭非必要的通知,减少碎片化信息干扰;3. 定期“数字断食”,如每天1小时无屏幕时间。 |

| 心理调适 | 培养线下兴趣爱好,如运动、阅读,替代部分网络娱乐需求;2. 学会“暂停与反思”,当因网络内容产生负面情绪时,暂停浏览并分析情绪来源;3. 建立现实社交支持系统,与家人、朋友保持面对面互动。 |

| 环境优化 | 营造健康的家庭上网氛围,家长以身作则,避免在孩子面前过度沉迷手机;2. 学校开设网络安全与心理健康课程,普及网络成瘾的危害及应对方法;3. 社会层面加强网络内容监管,减少暴力、低俗信息的传播。 |

值得注意的是,健康上网并非完全排斥网络,而是要实现“工具理性”与“价值理性”的统一,网络作为工具,其价值取决于使用者的目的和方式,利用网络参与公益活动、学习新知识,能够提升自我价值感;而沉迷于虚拟社交、网络赌博,则可能消耗心理资源,导致空虚感,心理健康教育应帮助个体树立“主动上网”意识,从“被网络牵着走”转变为“带着目的使用网络”。

对于已出现网络成瘾倾向的人群,需采取“干预+支持”的综合措施,心理干预方面,可通过认知行为疗法(CBT)纠正其不合理认知,如“只有上网才能快乐”;支持方面,鼓励其参与团体辅导,与有相似经历的人共同制定戒断计划,同时给予家庭和社会的理解与陪伴,避免因指责加重心理负担。

健康上网与心理健康教育相辅相成,前者是目标,后者是路径,在数字化时代,每个人都需成为自身心理健康的“第一责任人”,通过科学管理和心理调适,让网络成为生活的助力而非阻力,家庭、学校和社会也应形成合力,构建全方位的心理健康支持体系,帮助公众尤其是青少年在网络世界中保持理性、平和的心态,实现数字时代的健康成长。

相关问答FAQs:

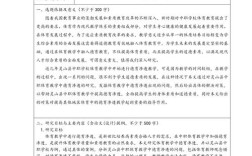

Q1:如何判断自己是否过度上网,可能存在网络成瘾风险?

A1:判断是否过度上网可从以下维度综合评估:一是时间维度,是否每天上网时长超过计划(如连续超过4小时),或因上网影响正常作息、学习/工作效率;二是行为维度,是否无法自主减少上网时间,尝试减少时出现烦躁、焦虑等戒断反应;三是心理维度,是否将上网作为逃避现实压力、缓解负面情绪的主要方式,甚至对现实生活失去兴趣;四是社会功能维度,是否因上网导致现实社交减少、家庭关系紧张等,若符合上述多项表现,建议及时寻求心理咨询或专业干预。

Q2:青少年沉迷网络游戏,家长应该如何通过心理健康教育引导?

A2:家长可采取“疏堵结合”的方式:避免简单粗暴禁止,而是与孩子共同制定合理的游戏时间规则(如周末每天1小时),并明确违反 consequences;通过“共情沟通”了解孩子沉迷游戏的原因(如现实社交受挫、成就感缺失),针对性地帮助其解决现实问题,如鼓励参与线下社团活动、培养特长;家长要以身作则,减少自身沉迷手机的行为,增加亲子互动时间,如共同运动、阅读,让孩子感受到现实生活的乐趣;若孩子出现情绪失控、拒绝沟通等情况,可寻求学校心理老师或专业机构的帮助,通过家庭治疗等方式改善亲子关系。