需要特别指出的是,“参考文献”在学术领域通常指期刊论文、会议论文、学位论文等,对于像CAD这样应用性极强的领域,2025年这个时间点比较特殊:

- 行业标准与软件手册:对于CAD制图实践来说,最重要的“参考文献”其实是国家标准(GB)、行业标准以及主流CAD软件的官方帮助文档和用户手册,这些资料时效性最强,是保证图纸规范和正确操作的根本。

- 学术文献:2025年的学术期刊论文,更多是研究CAD的某个特定高级应用,如二次开发、参数化设计、在特定行业(如建筑、机械)的应用优化、BIM技术结合等,而不是基础制图教程。

我将从以下三个层面为您整理,这比单纯罗列几篇论文更有实用价值:

核心基础:CAD制图国家标准(GB/T)

这是所有CAD制图工作的“宪法”,无论技术如何发展,都必须遵守,2025年前后,这些标准是强制性的。

| 标准号 | 标准名称 | 简要说明 |

|---|---|---|

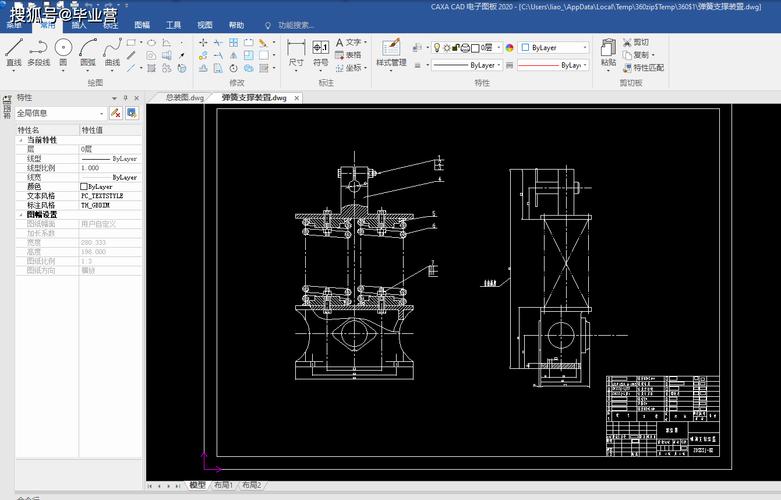

| GB/T 4457.4-2002 | 《机械制图 图样画法 图线》 | 规定了图线的基本线型、宽度和应用,这是绘制任何机械图纸的基础。 |

| GB/T 4458.1-2003 | 《机械制图 图样画法 视图、剖视图和断面图》 | 详细规定了如何用视图、剖视、断面等方式清晰表达物体结构。 |

| GB/T 4458.4-2003 | 《机械制图 尺寸注法》 | 规定了尺寸标注的基本规则、符号和方法,是保证图纸可读性的关键。 |

| GB/T 4458.6-2002 | 《机械制图 图样画法 剖面区域的表示法》 | 规定了剖面线、材料符号等的画法。 |

| GB/T 14689-2008 | 《技术制图 图纸幅面和格式》 | 规定了图纸的幅面大小(如A0, A1...)、标题栏、明细栏的格式和位置。 |

| GB/T 17451-2025 | 《技术产品文件 技术制图 视图》 | 这是一个2025年发布的新版本,替代了旧标准,它规定了技术制图的基本视图、向视图、局部视图和斜视图的表示法。如果您需要2025年的参考文献,这个标准非常关键。 |

| GB/T 17452-2025 | 《技术产品文件 技术制图 剖视图和断面图》 | 这也是2025年发布的新版本,替代了旧标准,它规定了剖视图和断面图的分类、画法和标注。同样是非常关键的2025年标准。 |

| GB/T 18229-2000 | 《CAD工程制图规则》 | 专门针对CAD制图的国家标准,它规定了在CAD环境下进行工程制图的图层设置、字体、线型、尺寸标注等的统一规则。对于CAD用户来说,这是必读的“圣经”级文件。 |

获取方式:这些国家标准可以通过国家标准化管理委员会(SAC)官网、标准出版机构(如中国标准出版社)或一些标准文献数据库购买或查阅。

主流CAD软件官方资源(最实用的“参考文献”)

对于实际操作,软件自带的帮助文档和官方教程远比任何第三方书籍都权威和及时。

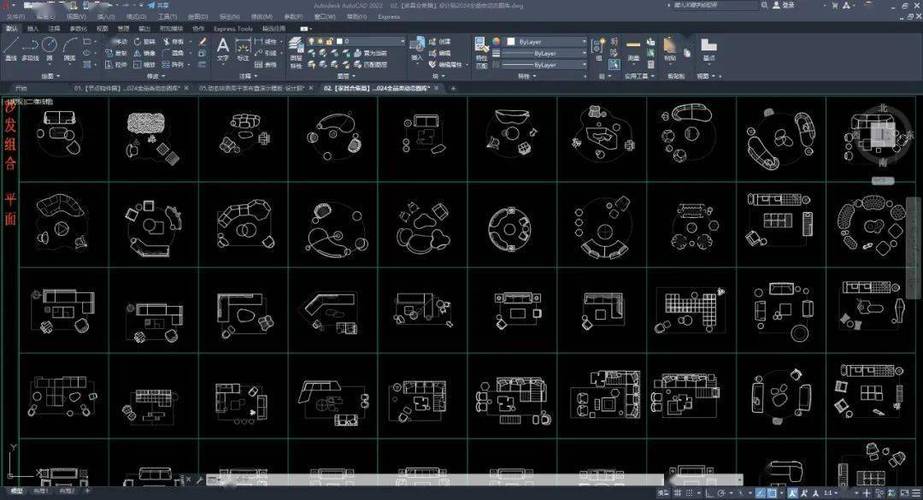

AutoCAD (Autodesk)

2025年是AutoCAD 2025版本发布和流行的年份。

- AutoCAD 2025 用户手册:这是最核心的参考文献,包含了所有命令、功能、工作流程的详细说明。

- 在线帮助中心:Autodesk官网提供了非常完善的在线帮助库,内容与版本同步更新,即使你用的是新版本,关于基础制图部分的原理依然适用。

- 网址示例:

https://help.autodesk.com/view/AutoCAD/2025/ENU/(这是2025版的链接,现在可能已归档,但原理不变)

- Autodesk University (AU) 课程:每年Autodesk都会举办AU大会,并发布大量高质量的视频教程,2025年前后有很多关于AutoCAD高效制图、自定义、二次开发的课程。

- 官方博客与白皮书:Autodesk官方博客会发布关于新功能、最佳实践和工作流程的文章,是很好的补充材料。

SolidWorks (Dassault Systèmes)

2025年是SolidWorks 2025版本。

- SolidWorks 2025 帮助文件:通过软件的“帮助”菜单可以打开,包含了详尽的教程和参考。

- SolidWorks 官方知识库:提供了大量针对常见问题的解决方案和技术技巧。

- MySolidWorks:SolidWorks的官方学习平台,提供大量免费的教程视频、认证考试指南和项目案例,是学习SolidWorks制图和建模的最佳资源。

中望CAD (ZWCAD)

作为国产CAD的代表,其2025版也拥有大量用户。

- ZWCAD 2025 帮助文档:与AutoCAD高度兼容,其帮助文档是学习和解决兼容性问题的最佳指南。

- 中望大学:中望官方的在线学习平台,提供从入门到精通的系列视频教程。

学术文献示例(理论研究方向)

如果您确实需要查找2025年发表的学术论文,可以在中国知网、万方数据、维普等数据库中,使用以下关键词进行检索:

检索关键词组合:

CAD AND 制图 AND 2025计算机辅助设计 AND 工程图学 AND 2025参数化设计 AND CAD AND 应用BIM AND CAD AND 协同二次开发 AND AutoCAD AND 2025

以下是一些可能的研究方向和示例论文标题(非真实存在,仅为示例):

- 基于AutoCAD的参数化设计在XX零件库开发中的应用研究

- 研究方向:利用AutoCAD的二次开发工具(如AutoLISP, .NET API),实现系列化、标准化零件的自动生成,提高设计效率。

- 面向机械产品设计的CAD/CAM集成技术研究

- 研究方向:探讨如何将CAD设计模型无缝地传递到CAM软件中进行加工路径规划和仿真,实现设计与制造的一体化。

- BIM技术中CAD图纸与模型的协同管理方法

- 研究方向:研究在建筑信息模型工作流中,如何有效管理从二维CAD图纸到三维BIM模型的转换、更新和版本控制。

- 基于特征的CAD建模技术研究与实现

- 研究方向:探索更智能的建模方式,让软件能够识别和理解设计意图,而不是简单的几何体堆砌。

总结与建议

- 对于实际工作和学习:请优先参考 第一部分的国家标准 和 第二部分的软件官方资源,这是保证你绘制的图纸“专业、规范、不出错”的根本。

- 对于理论研究或毕业设计:可以参考 第三部分的学术文献,了解该领域在2025年的研究热点和技术前沿,为自己的研究寻找切入点。

- 时效性:虽然软件版本在更新,但CAD制图的核心原理和国家标准是相对稳定的,学习AutoCAD 2025的教程,对于掌握AutoCAD 2025或更高版本的基础功能依然有巨大帮助。

希望这份整理对您有帮助!