什么是企业偿债能力?

定义:偿债能力是指企业用其资产清偿长期和短期债务的能力,它反映了企业财务状况的稳定性和风险水平,是衡量企业财务健康与否的关键指标。

重要性:

- 对债权人:关系到其本金和利息能否按期收回。

- 对投资者:偿债能力差可能导致企业破产,投资血本无归。

- 对经营者:影响企业的融资成本、经营策略和持续发展能力。

- 对供应商和客户:偿债能力差可能意味着企业无法持续经营,影响供应链稳定和产品质量。

偿债能力的分类

偿债能力通常分为两大类:短期偿债能力和长期偿债能力,这两者从不同时间维度和资产构成上评估企业的风险。

| 类别 | 关注点 | 核心问题 | 主要分析指标 |

|---|---|---|---|

| 短期偿债能力 | 企业在一年或一个营业周期内偿还流动负债的能力 | 企业能否“马上”还钱? | 流动比率、速动比率、现金比率、现金流量比率 |

| 长期偿债能力 | 企业在长期(一年以上)偿还非流动负债的能力 | 企业能否“长期稳定”地还本付息? | 资产负债率、产权比率、利息保障倍数、现金流量利息保障倍数 |

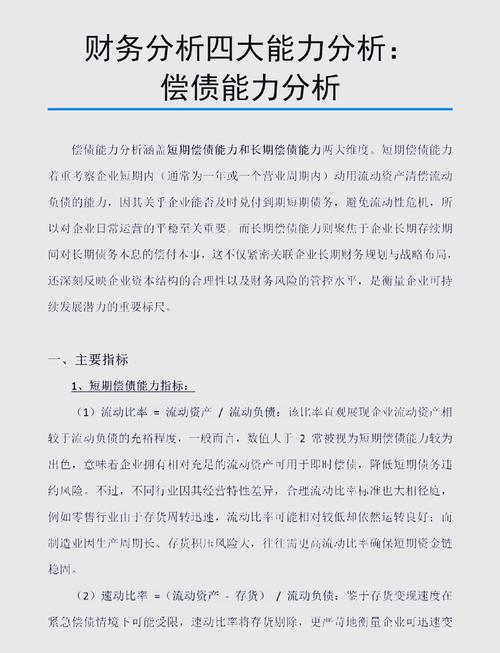

短期偿债能力分析

短期偿债能力主要关注企业的流动性,即企业将资产迅速变现以偿还流动负债的能力。

核心分析指标

-

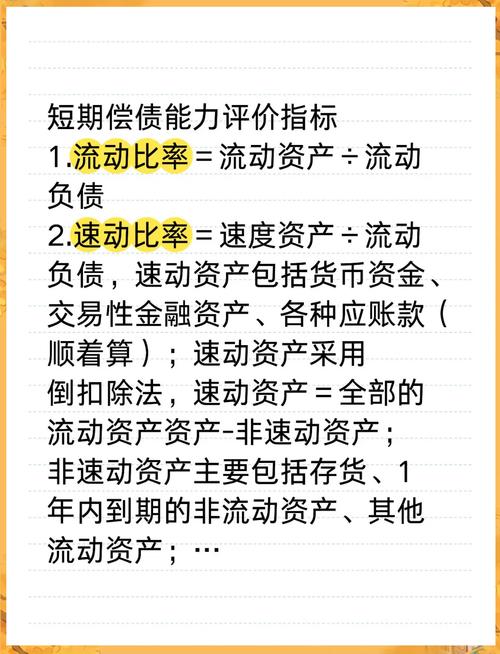

流动比率

(图片来源网络,侵删)

(图片来源网络,侵删)- 公式:

流动资产 / 流动负债 - 解读:衡量企业每1元流动负债有多少流动资产作为偿付保障。

- 经验值:通常认为2:1比较理想,过高可能意味着流动资产(如存货、应收账款)占用过多,资金使用效率低;过低则意味着短期偿债风险高。

- 注意:未考虑资产的质量,积压的存货和难以收回的应收账款会虚增流动资产。

- 公式:

-

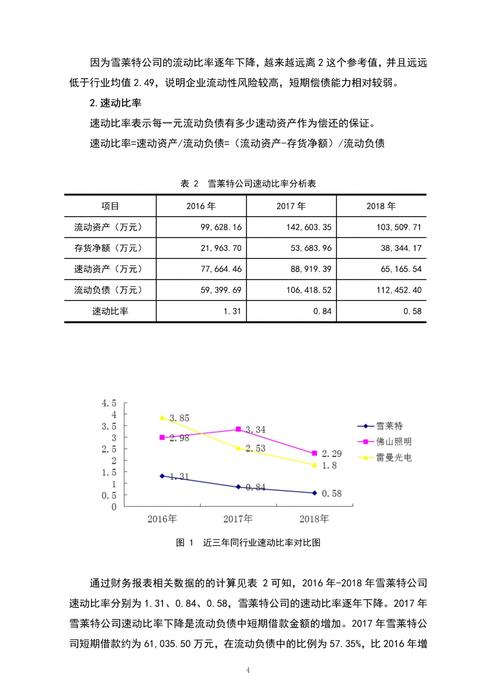

速动比率

- 公式:

(流动资产 - 存货) / 流动负债 - 解读:比流动比率更严格,因为它剔除了变现能力最差的存货,速动资产是货币资金、交易性金融资产、应收账款等可以快速变现的资产。

- 经验值:通常认为1:1比较理想,这表明企业即使不依赖销售存货,也能覆盖短期负债。

- 注意:未考虑应收账款的可回收性,如果坏账率高,速动比率同样会被高估。

- 公式:

-

现金比率

- 公式:

(货币资金 + 交易性金融资产) / 流动负债 - 解读:最保守、最严格的短期偿债能力指标,衡量企业随时可动用的现金类资产偿还债务的能力。

- 经验值:没有绝对标准,过高可能意味着企业资金闲置,过低则说明即时偿债能力很弱。

- 公式:

-

现金流量比率

- 公式:

经营活动现金净流量 / 流动负债 - 解读:以收付实现制为基础,衡量企业用经营活动产生的现金偿还流动负债的能力,这是对权责发生制下比率的重要补充,因为利润不等于现金。

- 解读:比率越高,说明企业通过“造血”功能偿还短期债务的能力越强。

- 公式:

影响短期偿债能力的其他因素

- 表外因素:

- 增强能力:未使用的银行授信额度、准备很快变现的长期资产、良好的企业声誉(易于融资)。

- 削弱能力:未记录的或有负债(如未决诉讼)、为其他企业提供的担保。

长期偿债能力分析

长期偿债能力不仅取决于资产的规模,更取决于企业的资本结构和盈利能力。

核心分析指标

-

资产负债率

- 公式:

总负债 / 总资产 - 解读:衡量企业总资产中有多少是通过负债筹集的,反映了企业的财务杠杆和长期风险。

- 经验值:没有统一标准,因行业而异(如重资产行业通常较高),比率越高,财务杠杆越大,偿债风险越高,但也可能带来更高的股东回报,债权人通常希望该比率较低。

- 公式:

-

产权比率

- 公式:

总负债 / 股东权益总额 - 解读:衡量债权人提供的资本与股东提供的资本之间的相对关系,比率越高,说明企业负债越多,财务结构越不稳定,长期偿债风险越大。

- 公式:

-

利息保障倍数

- 公式:

息税前利润 / 利息费用 - 解读:衡量企业用经营利润支付利息费用的能力,EBIT通常指利润总额+利息费用。

- 经验值:通常认为大于3比较安全,比率越高,企业支付利息的能力越强,债权人的利息越有保障,该指标直接反映了对债权人的保护程度。

- 公式:

-

现金流量利息保障倍数

- 公式:

经营活动现金净流量 / 利息费用 - 解读:利息保障倍数的现金流量版本,用经营活动产生的现金来支付利息,比利润指标更可靠、更保守。

- 解读:比率越高,说明企业用现金支付利息的能力越强。

- 公式:

影响长期偿债能力的其他因素

- 盈利能力:长期来看,企业的最终偿债来源是利润,强大的盈利能力是长期偿债的根本保障。

- 资产结构:资产的性质很重要,有形资产(如土地、厂房)比无形资产更能作为债务的最终保障。

- 表外因素:

- 增强能力:长期经营性租赁(在IFRS下已计入资产负债表)、税收优惠。

- 削弱能力:未决的重大诉讼、养老金缺口、或有负债。

研究偿债能力的完整流程与框架

一个系统的研究不应孤立地看指标,而应结合多种方法进行综合判断。

数据收集

- 获取企业连续3-5年的资产负债表、利润表和现金流量表。

指标计算与趋势分析

- 计算上述所有核心指标。

- 进行纵向比较:分析企业自身指标在时间序列上的变化趋势,是改善还是恶化?

横向比较

- 将企业的指标与行业平均水平和主要竞争对手进行比较。

- 关键:理解行业特性,零售业的流动比率通常远低于制造业。

结构分析

- 资产结构分析:流动资产与非流动资产的比例是否合理?存货和应收账款的管理水平如何?

- 资本结构分析:负债与所有者权益的比例是否与企业的战略和风险偏好匹配?债务的期限结构(短期与长期负债的比例)是否健康?

质量分析

- 资产质量:应收账款的账龄如何?坏账准备计提是否充足?存货是否存在积压或减值风险?

- 利润质量:利润的增长是否主要来自主营业务?现金流与利润是否匹配?

- 负债质量:债务的利率水平如何?是否存在高息负债?

综合评价与结论

- 结合所有分析,给出一个综合性的结论。

- 示例结论:“该公司短期偿债能力指标(如速动比率)低于行业平均水平,主要原因是应收账款回收期较长,但其长期偿债能力稳健,资产负债率处于行业合理区间,且利息保障倍数逐年提升,盈利能力强劲,综合来看,其短期流动性风险需要关注,但长期偿债风险可控。”

研究企业偿债能力是一个由表及里、由点到面的过程:

- 点:掌握核心财务比率的计算和含义。

- 线:通过趋势分析,看清企业偿债能力的历史演变。

- 面:通过与行业和对手的横向比较,确定企业在市场中的位置。

- 体:深入分析资产、利润和现金流的“质量”,穿透数字看本质。

- 合:最终将所有信息融合,形成一个全面、客观、动态的判断。

才能准确评估企业的财务风险,为决策提供可靠的依据。