下面我将为您详细讲解如何规范地引用语文课标,包括通用格式、具体范例、不同引用场景的写法以及注意事项。

核心要素

一份完整的参考文献条目,无论采用哪种格式,通常都包含以下几个核心要素:

- 责任者: 发布标准的机构,对于课标,通常是“中华人民共和国教育部”。

- 题名: 标准的完整名称,即《义务教育语文课程标准》。

- 版本号: 这是课标最重要的信息,因为不同年份的课标内容差异很大,2025年版”。

- 出版项: 包括出版社和出版年份,课标一般由“北京师范大学出版社”出版。

- 页码: 引用具体条款时,需要标明页码。

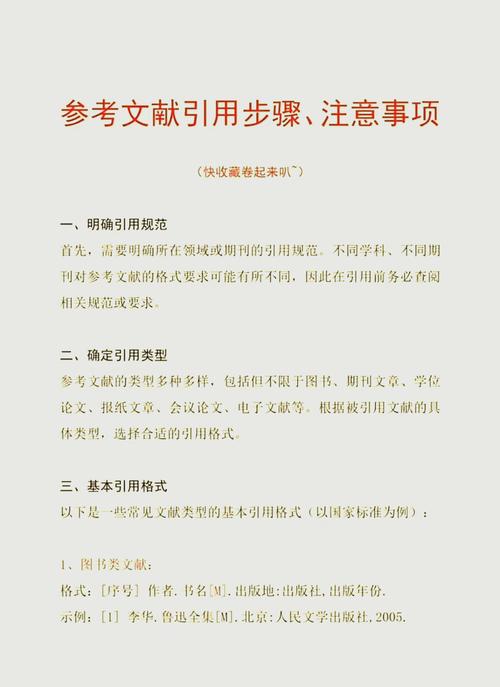

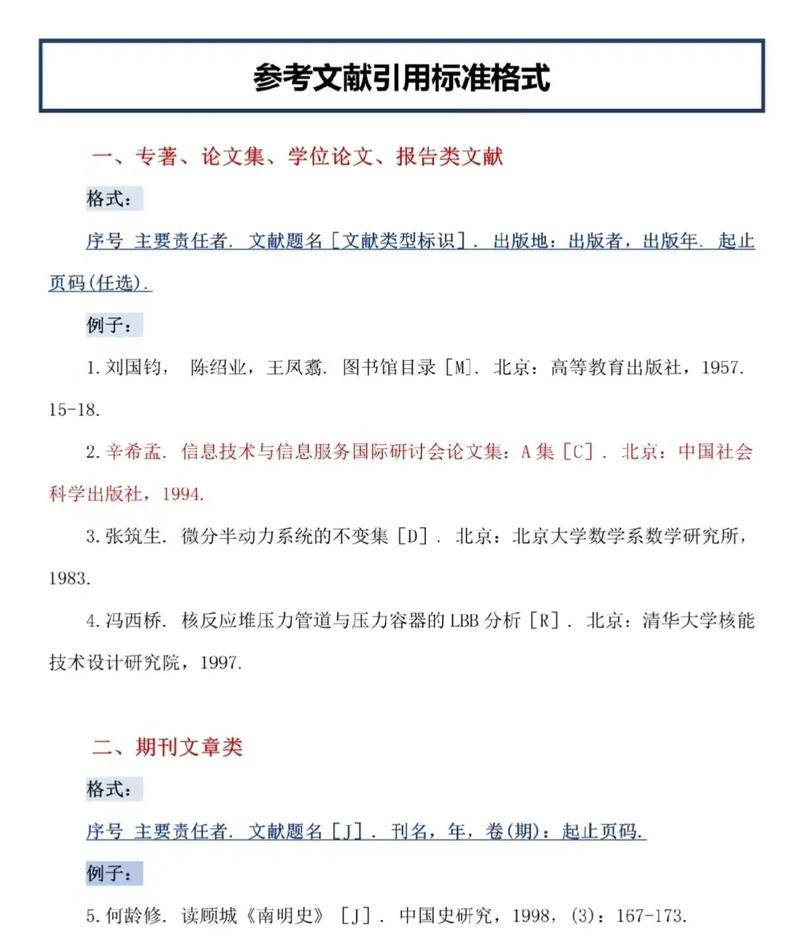

通用格式与范例

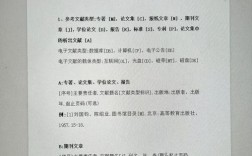

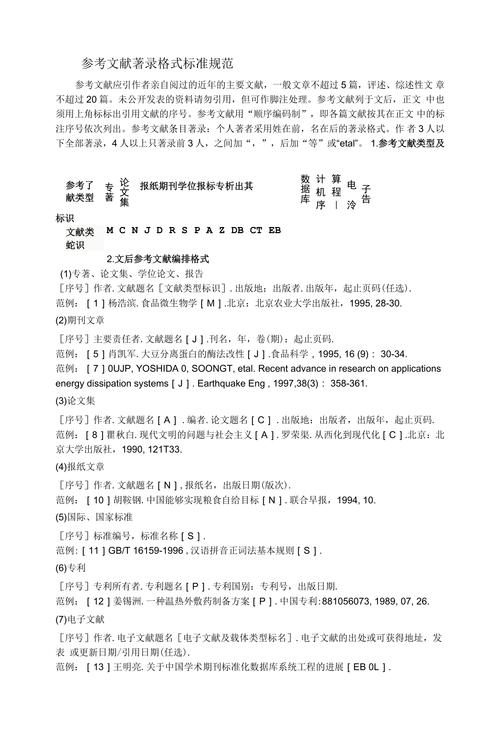

国内学术写作最常用的参考文献格式是GB/T 7714-2025《信息与文献 参考文献著录规则》,下面以该格式为例,为您展示如何书写。

专著(整体引用整个课标)

如果您在参考文献列表中列出的是课标全书,格式如下:

格式:

[序号] 主要责任者. 题名[文献类型标识]. 版本项. 出版地: 出版者, 出版年.

范例: 引用2025年版课标:

[1] 中华人民共和国教育部. 义务教育语文课程标准(2025年版)[S]. 北京: 北京师范大学出版社, 2025.

格式解析:

[1]: 序号,根据在文中引用的顺序排列。中华人民共和国教育部: 主要责任者。义务教育语文课程标准(2025年版): 题名和版本号。版本号必须写清楚。[S]: 文献类型标识,S代表“标准”(Standard)。北京: 北京师范大学出版社, 2025: 出版地和出版者、年份。

析出文献(引用课标中的具体部分)

这是最常见的情况,比如您只引用了课标中关于“核心素养”或“整本书阅读”的某一段或某一条,格式上需要将页码信息加入。

格式:

[序号] 主要责任者. 题名[文献类型标识]. 版本项. 出版地: 出版者, 出版年: 引文页码.

范例 1: 引用2025年版课标第4页关于课程性质的论述。

[2] 中华人民共和国教育部. 义务教育语文课程标准(2025年版)[S]. 北京: 北京师范大学出版社, 2025: 4.

范例 2: 引用2025年版课标第16页关于“语言建构与运用”核心素养的描述。

[3] 中华人民共和国教育部. 义务教育语文课程标准(2025年版)[S]. 北京: 北京师范大学出版社, 2025: 16.

不同引用场景的具体写法

在文中的引用(In-text Citation)

中引用课标时,需要采用“著者-出版年”制或顺序编码制。

场景A:使用“著者-出版年”制(常见于社科、人文学科)

- 直接引用:

语文课程应致力于培养学生的核心素养,为学好其他课程打下基础(中华人民共和国教育部,2025,p. 4)。

- 间接引用(转述):

根据2025年版语文课标,语文课程的学习对于学生学好其他课程至关重要(中华人民共和国教育部,2025)。

场景B:使用“顺序编码”制(常见于科技、理工科,也是国内许多期刊的要求)

- 直接引用:

语文课程应致力于培养学生的核心素养,为学好其他课程打下基础[1]。

- 间接引用(转述):

2025年版语文课标强调,语文课程的学习对于学生学好其他课程至关重要[1]。

注意:

- 如果您引用的是课标中的具体条款,可以在文末参考文献中完整列出,正文中只需标注序号即可。

- 如果您在正文中直接引用了原文,最好在参考文献条目中注明具体页码,并在文中引用时也标出页码(如p. 4或:4)。

在文末的参考文献列表(Reference List)

这是所有引用文献的汇总,按照在文中出现的顺序排列。

范例: 假设您在论文中引用了以下内容:

- 引用了课标整体作为背景介绍。

- 引用了第4页的课程性质。

- 引用了第16页的核心素养“语言建构与运用”。

- 引用了第29页的“整本书阅读”学习任务群。

您的参考文献列表应该这样写:

参考文献 [1] 中华人民共和国教育部. 义务教育语文课程标准(2025年版)[S]. 北京: 北京师范大学出版社, 2025. [2] 中华人民共和国教育部. 义务教育语文课程标准(2025年版)[S]. 北京: 北京师范大学出版社, 2025: 4. [3] 中华人民共和国教育部. 义务教育语文课程标准(2025年版)[S]. 北京: 北京师范大学出版社, 2025: 16. [4] 中华人民共和国教育部. 义务教育语文课程标准(2025年版)[S]. 北京: 北京师范大学出版社, 2025: 29.

注意:为了避免列表冗长,有时会将多次引用的同一文献合并为一条,在正文中用不同页码区分,但最规范的做法是每次引用具体页码都对应一条独立的参考文献条目。

重要注意事项

- 版本号是关键! 2011年版和2025年版的课标在核心理念、课程目标、内容安排上都有巨大差异,引用时必须写明具体年份,如“2025年版”或“2011年版”,只写“语文课标”是不规范的。

- 区分版本:

- 2025年版: 最新版本,强调“核心素养”、“学习任务群”、“学业质量”等。

- 2011年版: 上一版,也称为“2011版课标”,强调“三维目标”(知识与能力、过程与方法、情感态度与价值观)。

- 2001年版: 更早的版本,通常称为“实验稿”。

- 文献类型标识: 标准的文献类型标识是

[S],不要使用[M](专著)或[Z](其他)。 - 统一格式: 整篇论文或报告应采用同一种参考文献格式(GB/T 7714、APA、MLA等),并保持全文统一。

- 电子版引用: 如果您引用的是官方发布的电子版课标(如教育部官网PDF),也需要在参考文献中注明获取路径和日期,格式如下:

[1] 中华人民共和国教育部. 义务教育语文课程标准(2025年版)[EB/OL]. (2025-04-21)[2025-10-27]. http://www.moe.gov.cn/srcsite/A26/s8001/202504/t20250421_530397.html.

[EB/OL]: 文献类型标识,EB指电子公告,OL指联机网络。(2025-04-21): 文献发布或更新日期。[2025-10-27]: 您的引用日期。

| 引用类型 | 格式范例 |

|---|---|

| 整体引用 | [1] 中华人民共和国教育部. 义务教育语文课程标准(2025年版)[S]. 北京: 北京师范大学出版社, 2025. |

| 引用具体页码 | [2] 中华人民共和国教育部. 义务教育语文课程标准(2025年版)[S]. 北京: 北京师范大学出版社, 2025: 16. |

| 文中引用(顺序编码) | 语文课程应致力于培养学生的核心素养[1]。 |

| 文中引用(著者-出版年) | 语文课程应致力于培养学生的核心素养(中华人民共和国教育部,2025)。 |

希望这份详细的指南能帮助您规范、准确地引用语文课标!