金融产品营销策略研究

摘要

金融产品的营销策略研究旨在探索如何通过科学、合规且有效的方法,将复杂的金融产品和服务精准地传递给目标客户,并最终实现商业价值与社会价值的统一,与快消品不同,金融产品的营销具有高风险、强监管、决策周期长、信任为基础的特点,其营销策略的核心在于建立信任、降低门槛、创造价值、长期经营。

第一部分:金融产品营销的核心特点与挑战

在制定策略前,必须深刻理解金融产品营销的独特性:

- 高风险性与强监管: 任何营销行为都必须在法律法规框架内进行,不能进行误导性宣传、夸大收益或隐瞒风险,合规是生命线。

- 无形性与复杂性: 金融产品(如基金、保险、理财产品)是虚拟的,其价值难以直观感受,客户需要理解底层资产、风险等级、收益结构等复杂概念。

- 高决策门槛与长周期: 客户购买金融产品往往涉及大额资金,决策过程理性、谨慎,需要反复比较和考量,转化周期长。

- 信任是基石: 客户将资金托付给金融机构,信任是促成交易的最关键因素,品牌声誉、专业形象和过往业绩至关重要。

- 客户关系长期化: 金融产品的营销不是“一锤子买卖”,而是需要通过持续的服务和沟通,维护客户关系,进行交叉销售和增购。

第二部分:金融产品营销的核心策略框架

一个完整的营销策略应围绕以下四个核心环节展开:

市场分析与目标客群定位

这是所有策略的起点。

-

市场细分:

(图片来源网络,侵删)

(图片来源网络,侵删)- 按人口统计: 年龄、性别、收入、职业、地域等,为“Z世代”设计小额、低门槛的指数基金定投;为高净值人群提供家族信托服务。

- 按行为特征: 投资风格(激进型、稳健型、保守型)、持有产品类型、交易频率、风险偏好等。

- 按生命周期: 单身期、家庭形成期、子女成长期、退休期,每个阶段的财务需求(购房、教育、养老)截然不同。

- 按场景需求: 如“子女教育金规划”、“退休养老规划”、“资产保值增值”等。

-

目标客群选择: 在细分市场中,选择最具吸引力、与自身产品最匹配、且有能力服务的群体,一家新锐的互联网券商可能选择“新中产”和“科技从业者”作为核心目标。

-

客户画像: 为目标客群创建详细的虚拟画像,包括:

- 基本信息: 姓名、年龄、职业、收入。

- 财务状况: 资产规模、负债情况、现金流。

- 痛点与需求: 投资困惑、对通胀的担忧、养老焦虑等。

- 信息渠道偏好: 喜欢看专业研报、短视频、还是线下讲座?

- 决策影响因素: 更看重品牌、收益率,还是专业顾问的建议?

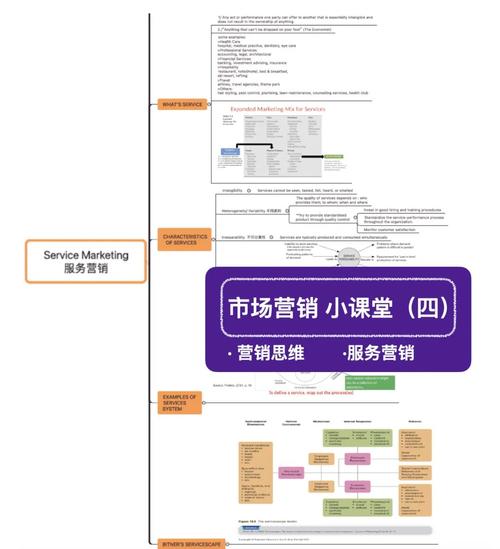

营销组合策略

经典的4P理论在金融营销中需要被重新诠释。

-

产品:

- 基础层: 产品本身的设计要符合目标客群的风险偏好和需求,为风险厌恶型客户设计固收+产品。

- 包装层: 将复杂产品“简单化”、“场景化”,将一揽子基金组合命名为“养老无忧组合”、“子女成长金计划”,让客户更容易理解其用途。

- 服务层: 提供超越产品本身的服务,如市场解读、资产诊断报告、一对一顾问咨询、线上智能投顾等。

-

价格:

- 透明化: 清晰、醒目地展示费率(管理费、托管费、申购费等),避免隐性收费。

- 价值感: 价格应与提供的服务和产品的价值相匹配,对于高端理财服务,高费率可以和专业服务挂钩。

- 灵活化: 提供阶梯式费率(资产规模越大,费率越优)、费率优惠活动等。

-

渠道:

- 线上渠道:

- 自有平台: 官网、手机APP、小程序,这是交易和服务的核心阵地,需注重用户体验和流畅性。

- 第三方平台: 互联网平台(如支付宝、微信理财通)、财经媒体(如雪球、东方财富),利用其流量进行获客和品牌曝光。

- 社交媒体: 通过微信公众号、知乎、抖音、B站等内容平台进行投资者教育、品牌故事传播,建立专业、可信赖的形象。

- 线下渠道:

- 物理网点: 适用于高净值客户和复杂业务的深度沟通,提供私密、专业的服务环境。

- 合作渠道: 与银行、保险公司、券商、第三方财富管理公司进行合作,交叉引流。

- O2O融合: 线上引流,线下转化;线下服务,线上跟踪,形成闭环。

- 线上渠道:

-

推广:

- 内容营销: 这是金融营销的灵魂。 通过生产高质量、有价值的内容来吸引和转化客户。

- 投资者教育: 科普文章、短视频、直播,讲解基础理财知识、市场热点分析、风险提示。

- 专业洞察: 发布宏观研究报告、基金经理观点,展现专业实力。

- 案例故事: 分享真实的客户成功案例(需匿名处理),增强代入感和信任感。

- 品牌营销: 塑造品牌的核心价值,如“稳健”、“专业”、“创新”、“以客户为中心”,通过公益活动、品牌广告、行业奖项等方式提升品牌美誉度。

- 数字化营销:

- 搜索引擎优化/营销: 当用户搜索“如何理财”、“哪个基金好”时,让机构内容出现在显眼位置。

- 社交媒体广告: 精准投放给目标人群。

- KOL/KOC合作: 与财经领域的意见领袖合作,进行产品解读和推荐。

- 关系营销: 通过客户活动、投资策略会、一对一关怀等方式,维护老客户,提升客户生命周期价值。

- 内容营销: 这是金融营销的灵魂。 通过生产高质量、有价值的内容来吸引和转化客户。

客户关系管理

- 客户分层: 根据客户资产规模、贡献度、潜力等进行分层(如普通客户、潜力客户、高净值客户、私人银行客户),提供差异化的服务和营销策略。

- 生命周期管理: 在客户的不同阶段(引入、成长、成熟、衰退)采取不同的沟通和激活策略,对沉睡客户发送唤醒礼包或市场分析报告。

- 数据驱动: 利用CRM系统和大数据分析,追踪客户行为,预测客户需求,实现个性化推荐和精准营销。

第三部分:当前金融产品营销的趋势与创新

- 智能化与数字化: AI智能投顾、大数据风控、个性化推荐算法正在重塑营销流程,实现千人千面的精准服务。

- 场景化与嵌入式营销: 将金融服务无缝嵌入到用户的日常生活中,在电商购物时提供“分期付款”选项,在旅游APP中推荐“旅行意外险”。

- 体验至上: 极致简化的开户流程、流畅的交易体验、可视化的资产报表、7x24小时的在线客服,优秀的用户体验是留存客户的关键。

- 社群化运营: 建立投资者社群,促进客户间的交流,增强用户粘性,这也是进行投资者教育和口碑传播的有效途径。

- ESG理念的融入: 环境、社会和治理投资成为新趋势,将ESG理念融入产品设计和品牌故事,能够吸引越来越多具有社会责任感的年轻投资者。

第四部分:风险与合规考量

- 销售适当性原则: 必须确保向客户推荐的产品与其风险承受能力相匹配,严禁“错配销售”。

- 信息披露完整准确: 所有营销材料必须对产品的风险、收益、费用等进行充分、准确、无误导的披露。

- 反洗钱与客户身份识别: 严格遵守相关法律法规,在营销和开户环节完成尽职调查。

- 数据隐私保护: 合法合规地收集和使用客户数据,保护客户隐私。