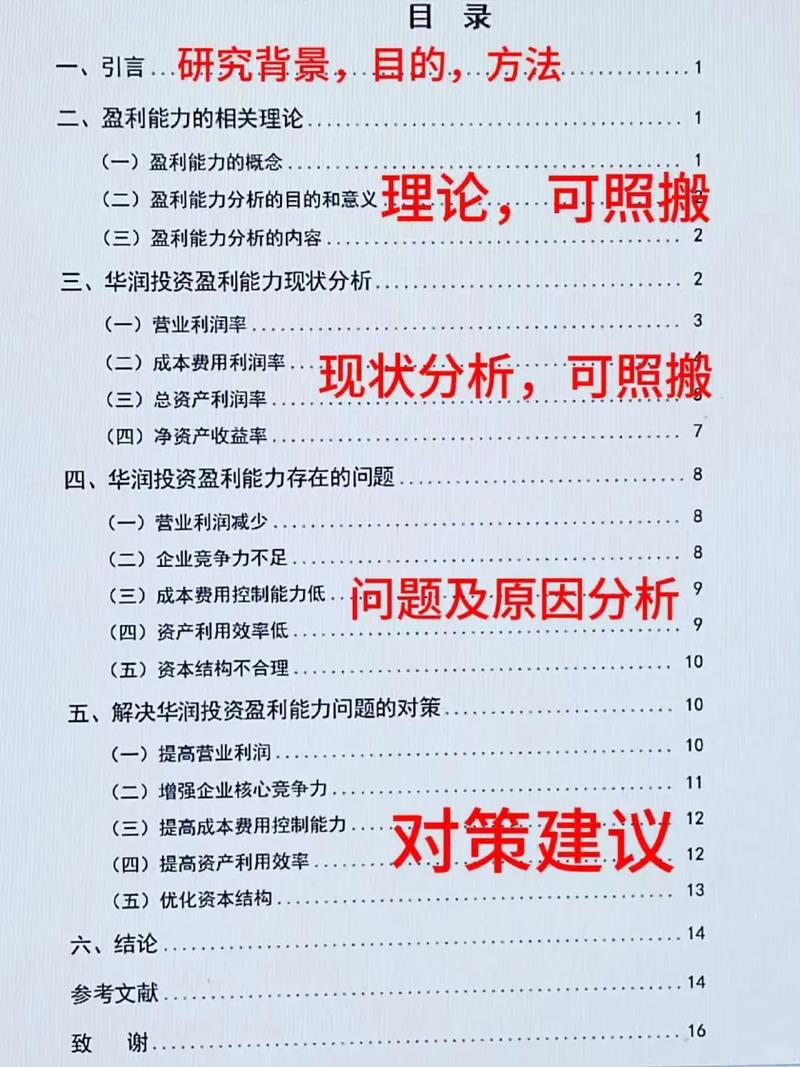

- 核心概念与衡量指标

- 主流分析框架与方法

- 影响企业盈利能力的关键因素(国内特色)

- 行业应用与案例分析

- 当前研究热点与未来趋势

- 研究工具与数据来源

核心概念与衡量指标

盈利能力是指企业获取利润的能力,它是企业生存和发展的基础,也是投资者、债权人、管理者等利益相关者最为关注的财务表现,在国内分析中,核心指标通常分为以下几类:

A. 基于利润表的指标(反映“赚钱”的规模和效率)

- 毛利率:

毛利 / 营业收入- 意义:衡量企业产品或服务的初始获利空间,反映核心业务的竞争力,毛利率高通常意味着产品有定价权或成本控制能力强。

- 营业利润率:

营业利润 / 营业收入- 意义:衡量企业主营业务的盈利能力,剔除了非经常性损益(如政府补贴、变卖资产收益等)的影响,更能反映企业真实的经营效率。

- 销售净利率:

净利润 / 营业收入- 意义:企业最终的盈利能力,综合了所有成本、费用、税收和非经营性收支的影响,是衡量企业整体盈利水平的最终指标。

B. 基于资产负债表和利润表的指标(反映“资产利用”的效率)

- 总资产报酬率:

净利润 / 平均总资产- 意义:衡量企业利用其全部资产获取利润的效率,ROA越高,说明企业资产利用效果越好。

- 净资产收益率:

净利润 / 平均净资产- 意义:这是衡量企业盈利能力最核心、最综合的指标之一,它反映了股东投入资本的回报水平,巴菲特非常看重ROE,并提出了著名的“ROE-三段论”,即持续高ROE(gt;15%)是优秀公司的标志,杜邦分析法会将ROE拆解为销售净利率、总资产周转率、权益乘数,以深入探究驱动ROE变动的根本原因。

C. 基于现金流的指标(反映“真金白银”的盈利质量)

- 净现比:

经营活动现金流量净额 / 净利润- 意义:衡量利润的“含金量”,如果该比率持续大于1,说明利润有充足的现金流支撑,盈利质量高;反之,则可能是“纸面富贵”,存在大量应收账款或存货积压的风险。

主流分析框架与方法

国内盈利能力分析并非孤立地看指标,而是结合多种框架进行系统性、多维度考察。

A. 杜邦分析法

这是最经典、最核心的分析框架,它将ROE层层分解,揭示企业盈利的驱动来源:

ROE = 销售净利率 × 总资产周转率 × 权益乘数

- 销售净利率:代表企业的“经营能力”(赚钱的效率)。

- 总资产周转率:代表企业的“资产管理能力”(资产运营的效率)。

- 权益乘数:代表企业的“财务杠杆”(债务融资的程度)。

应用示例:

- 茅台:极高的ROE主要依赖极高的销售净利率(品牌溢价),辅以较低的资产周转率和适中的权益乘数。

- 银行:中等水平的ROE主要依赖极高的权益乘数(高杠杆经营),其销售净利率和资产周转率相对较低。

- 沃尔玛/京东:较高的ROE主要依赖极高的总资产周转率(薄利多销,快速周转),辅以稳定的销售净利率和较低的权益乘数。

B. 财务比率趋势分析

将企业连续多年的盈利能力指标进行纵向对比,分析其发展趋势,是判断企业盈利能力是“改善”还是“恶化”的关键。

C. 行业对比分析

将企业的盈利能力指标与同行业竞争对手或行业平均水平进行横向对比,这有助于判断企业在行业中的竞争地位,一个ROE为10%的公司,在银行业可能是优秀,但在科技行业可能只是中等水平。

D. EVA(经济增加值)分析

EVA = 税后净营业利润 - 资本成本 EVA是衡量企业为股东创造真实经济利润的指标,如果EVA为正,说明企业创造了高于其资本成本的价值;反之,则是在毁灭价值,EVA分析在国内大型企业(特别是国企)的价值评估和绩效考核中应用越来越广泛。

影响企业盈利能力的关键因素(国内特色)

除了通用的管理、技术、市场等因素,国内企业盈利能力还受到一些独特因素的影响:

-

政策与监管:

- 产业政策:国家对特定行业(如新能源、半导体、生物医药)的扶持或限制政策,直接影响相关企业的盈利前景。

- 环保政策:“双碳”目标下,高污染、高能耗企业面临环保成本上升的压力,而新能源企业则迎来机遇。

- 金融监管:对房地产、教培、互联网金融等行业的监管政策,会迅速改变行业的盈利模式和空间。

-

宏观经济周期:

- GDP增速:经济上行期,企业普遍营收和利润增长;经济下行期,则面临需求萎缩的压力。

- 货币政策:利率、存款准备金率的变化,影响企业的融资成本和财务费用。

- 财政政策:政府减税降费、基建投资等,能直接或间接刺激企业盈利。

-

市场竞争格局:

- “内卷”与“价格战”:在部分过剩行业(如部分制造业、互联网),激烈的价格战会严重侵蚀企业的利润率。

- 平台经济与反垄断:对互联网巨头的反垄断监管,影响了其盈利模式和市场扩张能力。

-

技术创新与研发投入:

在“科技自立自强”的国家战略下,研发投入已成为衡量企业长期盈利潜力的关键,华为、宁德时代等公司的崛起,正是研发驱动的典范。

行业应用与案例分析

不同行业的盈利模式差异巨大,分析方法也需“因地制宜”。

-

制造业:

- 分析重点:毛利率、存货周转率、总资产周转率。

- 案例:分析一家家电企业,需关注其成本控制能力(供应链管理)、规模效应和库存管理水平,格力电器的高毛利率是其盈利能力的核心。

-

互联网/科技行业:

- 分析重点:用户增长率、用户生命周期价值、销售净利率、研发费用率。

- 案例:分析腾讯,需关注其游戏、广告、金融科技等核心业务的变现能力,在早期,市场更关注用户增长和市场份额,盈利是次要目标;成熟期则更看重ROE和现金流。

-

房地产行业:

- 分析重点:销售净利率、ROE、负债率(净负债率)、现金流。

- 案例:过去,高杠杆(高权益乘数)和高周转是房企高ROE的典型模式,但“三道红线”政策后,高杠杆模式被终结,行业逻辑转变为“向管理要效益”,更关注现金流和盈利的稳定性。

-

银行业:

- 分析重点:净息差、不良贷款率、ROE、ROA。

- 案例:银行的盈利核心是存贷利差,净息差是其最关键的盈利能力指标,资产质量(不良率)直接决定其风险拨备,从而影响最终利润。

当前研究热点与未来趋势

国内盈利能力分析的研究正朝着更深入、更智能、更前瞻的方向发展。

- ESG(环境、社会、治理)与盈利能力:研究ESG表现如何影响企业的长期盈利能力和风险抵御能力,良好的ESG表现是否能转化为更高的财务回报,是学术界和投资界的热点。

- 数字化转型对盈利能力的影响:大数据、人工智能、云计算等技术如何重塑企业的商业模式、运营效率和盈利能力,智能制造如何提升毛利率,精准营销如何提升销售净利率。

- “专精特新”企业的盈利能力研究:专注于细分市场、拥有核心技术的“专精特新”企业,其盈利能力有何独特性?如何评估其成长性和长期价值?

- 大数据与人工智能在财务分析中的应用:利用机器学习、自然语言处理等技术,从海量非结构化数据(如新闻、公告、社交媒体)中挖掘影响企业盈利能力的潜在信号,构建更精准的预测模型。

- 价值创造与ESG的融合分析:将EVA等价值创造工具与ESG评价体系结合,评估企业在为股东创造价值的同时,是否也对社会和环境创造了价值。

研究工具与数据来源

进行国内盈利能力分析,离不开可靠的工具和数据。

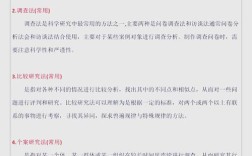

-

数据来源:

- 金融终端:Wind(万得)、Bloomberg(彭博)、Choice(东方财富),这是专业机构使用最广泛的付费数据库,数据全面、准确、更新及时。

- 交易所官网:上海证券交易所、深圳证券交易所,可查询上市公司定期报告。

- 巨潮资讯网:中国证监会指定的上市公司信息披露网站。

- 国家统计数据库:如国家统计局官网,获取宏观数据。

- 企业官网:获取公司年报、社会责任报告等。

-

分析工具:

- Excel:最基础、最灵活的工具,用于数据整理、计算比率和绘制图表。

- Python/R:强大的编程语言,适合进行大规模数据处理、复杂建模和自动化分析,是数据科学家的首选。

- Tableau/Power BI:专业的数据可视化工具,能将分析结果以直观、交互式的仪表盘呈现。

国内盈利能力分析是一个理论与实践紧密结合的领域,它要求分析者不仅要精通财务报表和经典分析框架,更要深刻理解中国独特的制度环境、市场结构和宏观经济背景,从传统的杜邦分析到前沿的ESG和数字化转型研究,盈利能力分析的方法和视角在不断演进,但其核心目标始终如一:识别和评估企业创造持续、稳定、高质量价值的能力,为投资决策和企业管理提供坚实依据。