重要提示

- 文献获取:大部分学术文献可以通过 Google Scholar (谷歌学术)、JSTOR、ScienceDirect (爱思唯尔)、SSRN (社会科学研究网络) 等学术数据库获取,许多大学的图书馆也提供了这些数据库的访问权限。

- 引用格式:以下引用格式为常见的APA第7版格式,您可以根据您学校或期刊的要求进行调整。

- 文献类型:列表中包含了学术期刊论文、书籍章节、研究报告和经典著作等。

核心理论与经典著作

这类文献是理解个人所得税理论基础和历史的必读之作。

-

Mirrlees, J. A. (1971). An exploration in the theory of optimum income taxation. The Review of Economic Studies, 38(114), 175–208.

- :《最优所得税理论探索》

- 简介:这是现代最优税收理论的奠基之作,米尔利斯提出了在信息不对称(政府不知道每个人的确切能力)的情况下,如何设计一个既能实现公平又能促进效率的所得税体系,该文为后续所有关于税收政策设计的研究提供了理论框架。

-

Diamond, P. A. (1974). Taxation and public production in an overlapping generations model. The Journal of Public Economics, 3(4), 165–195.

- :《代际交叠模型中的税收与公共生产》

- 简介:与米尔利斯的理论相辅相成,戴蒙德的研究强调了代际公平和生命周期视角下的税收问题,他的模型分析了不同代际之间的税收转移和资本积累,对理解社会保障与所得税的联动关系至关重要。

-

Slemrod, J., & Bakija, J. (2025). Taxing ourselves: A citizen's guide to the debate over taxes (4th ed.). MIT Press.

- :《我们自己征税:关于税收辩论的公民指南》

- 简介:这是一本非常经典的税收学通识读物,语言通俗易懂,系统地介绍了美国税收体系的各种税种(包括个人所得税),并从效率和公平的角度分析了其优缺点,非常适合作为入门和建立宏观理解的读物。

-

Musgrave, R. A., & Musgrave, P. B. (1989). Public finance in theory and practice (5th ed.). McGraw-Hill.

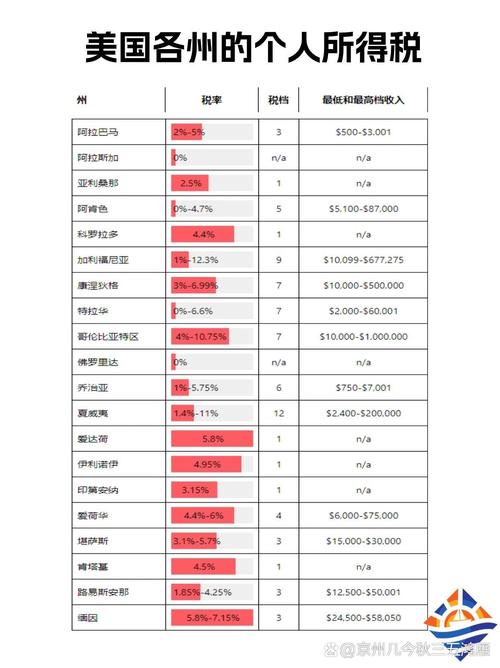

(图片来源网络,侵删)

(图片来源网络,侵删)- :《财政理论与实践》

- 简介:财政学领域的“圣经”级教材,书中系统阐述了税收的三大原则:公平、效率 和 经济稳定,对理解个人所得税在整个财政体系中的定位和设计原则有极大的帮助。

政策设计与国际比较

这类文献关注不同国家(尤其是发达国家)个人所得税制度的设计、改革与比较。

-

Piketty, T., Saez, E., & Stantcheva, S. (2025). Optimal taxation of top incomes: A tale of three elasticities. American Economic Journal: Economic Policy, 6(1), 230–271.

- :《最高收入者的最优征税:三种弹性的故事》

- 简介:这篇论文是近年来关于累进税制研究的最重要文献之一,作者指出,对高收入群体征税的最优水平取决于三个关键弹性:劳动供给弹性、储蓄/投资弹性 和 避税/逃税弹性,他们的研究为理解为何发达国家近年来对高收入者的税率存在争议提供了理论基础。

-

Gale, W. G., & Sammartin, C. (2011). International comparisons of tax progressivity and tax policy. National Tax Journal, 64(4), 929–966.

- :《税收累进性和税收政策的国际比较》

- 简介:该文提供了多个发达国家税收制度(包括个人所得税)的详细比较,分析了不同国家在税率结构、扣除项、税收抵免等方面的差异及其对收入分配的影响。

-

Immervoll, H., Kleven, H. J., Kreiner, C. T., & Saez, E. (2007). Welfare reform in European countries: A microsimulation analysis. Economic Journal, 117(516), F1-F47.

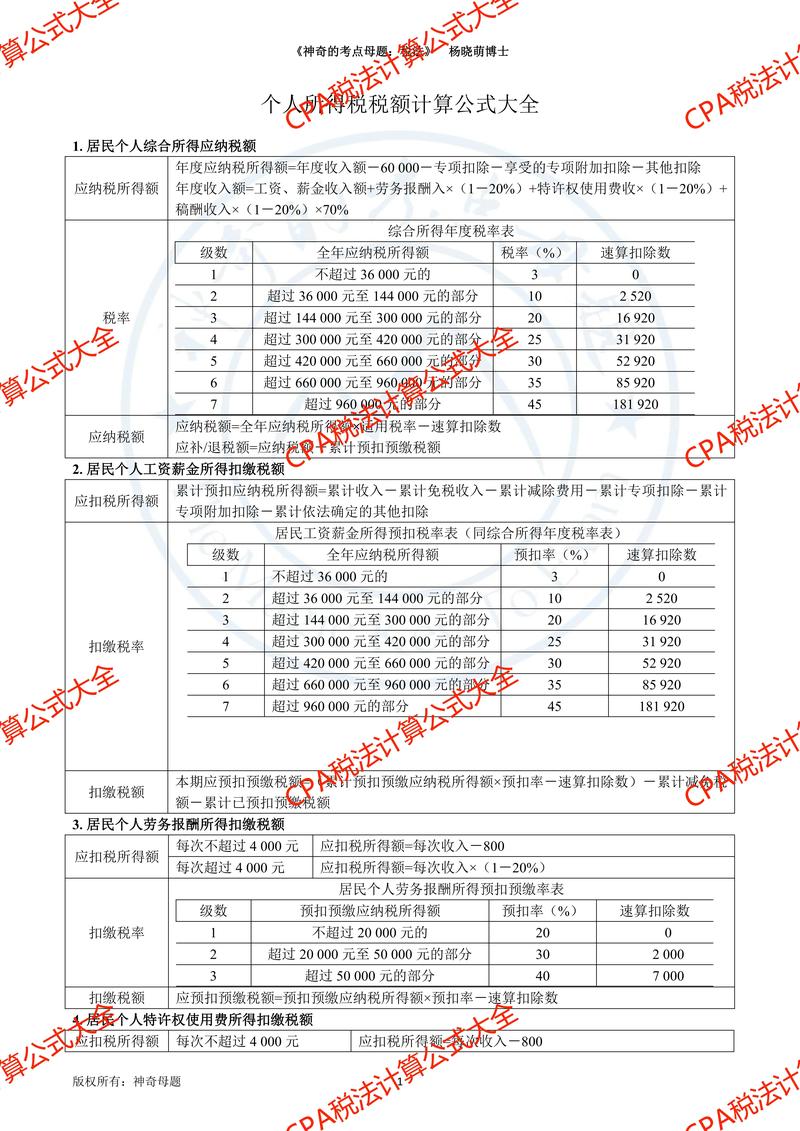

(图片来源网络,侵删)

(图片来源网络,侵删)- :《欧洲国家的福利改革:一项微观模拟分析》

- 简介:这篇论文(及其后续研究)展示了如何使用微观模拟模型来评估税收和福利改革(如个人所得税改革)对家庭行为(如劳动供给)和收入分配的精确影响,是政策评估方法的典范。

税收行为与经济效应

这类文献从实证角度分析个人所得税如何影响个人行为(如工作、储蓄、消费)和宏观经济。

-

Feldstein, M. (1995). The effect of marginal tax rates on taxable income: A panel study of the 1986 Tax Reform Act. Journal of Political Economy, 103(3), 551–572.

- :《边际税率对应税收入的影响:对1986年《税收改革法案》的 panel 研究》

- 简介:费尔德斯坦是该领域的领军人物,本文利用美国1986年税改(大幅降低了最高边际税率)这一“自然实验”,实证分析了税率变化对高收入者工作和避税行为的影响,是税收弹性研究的经典之作。

-

Chetty, R., Guren, A., Manoli, D., & Weber, A. (2011). Are micro and macro labor elasticities consistent? A review of evidence on the intensive and extensive margins. American Economic Review, 101(3), 471–475.

- :《微观和宏观劳动弹性是否一致?对集约边际和广延边际证据的回顾》

- 简介:切蒂等人对劳动供给对税收变化的弹性进行了全面综述,区分了“集约边际”(工作时间变化)和“广延边际”(是否进入劳动力市场),为理解税收政策的微观效应提供了更清晰的图景。

-

Saez, E., Slemrod, J., & Giertz, S. H. (2012). The elasticity of taxable income with respect to marginal tax rates: A critical review. Journal of Economic Literature, 50(1), 3–50.

- :《应税收入对边际税率的弹性:一篇批判性的综述》

- 简介:这是一篇极具影响力的综述文章,系统总结了关于ETI(应税收入弹性)的实证研究,讨论了不同研究方法得出的差异巨大的结果,并探讨了其背后的理论含义和政策启示。

税收遵从、避税与逃税

这类文献关注纳税人如何对税收激励做出反应,以及政府如何应对。

-

Allingham, M. G., & Sandmo, A. (1972). Income tax evasion: A theoretical analysis. Journal of Public Economics, 1(3-4), 323–338.

- :《所得税逃税:一种理论分析》

- 简介:这是分析逃税行为的开创性理论模型,该模型将逃税决策视为个人在“逃税被抓的惩罚”与“逃税带来的收益”之间进行权衡的“赌博”行为,为后续所有关于税收遵从的研究奠定了基础。

-

Slemrod, J. (2007). Cheating ourselves: The economics of tax evasion. MIT Press.

- :《欺骗我们自己:逃税经济学》

- 简介:斯莱姆罗德关于逃税问题的专著,书中整合了理论、实证和政策分析,深入探讨了逃税的动机、规模、影响因素以及打击逃税的政策工具(如审计、惩罚、简化税制等)。

-

Kleven, H. J., Knudsen, M. B., Kreiner, C. T., Pedersen, S., & Saez, E. (2011). Unwilling or unable to cheat? Evidence from a tax audit experiment in Denmark. Econometrica, 79(3), 651–692.

- :《不愿还是不能欺骗?来自丹麦税收审计实验的证据》

- 简介:一项非常巧妙的实地实验研究,作者通过随机审计,发现很多高收入者存在系统性、大规模的低报收入行为,且这种行为不能用“无知”来解释,而是源于机会主义的避税意图,该研究为理解高收入群体的税收遵从行为提供了重要洞见。

中国个人所得税研究

如果您的研究焦点是中国,以下文献提供了重要的国际视角和针对中国的研究。

-

Fuest, C., & Huber, B. (2025). Taxation of high-income individuals: What can we learn from China? Journal of Economic Perspectives, 32(4), 147–170.

- :《高收入群体征税:我们能从中国学到什么?》

- 简介:这篇发表在顶级期刊上的文章,系统地分析了中国个人所得税的现状、挑战(如以工薪为主、征管能力有限、资本利得税缺失等),并与OECD国家的经验进行了比较,提出了政策建议。

-

Kanbur, R., & Zhang, X. (2005). Fifty years of regional inequality in China: A journey through central planning, reform, and openness. Review of Development Economics, 9(1), 87–106.

- :《中国五十年来的地区不平等:一条通过计划经济、改革和开放的道路》

- 简介:虽然不是专门讨论税收,但康鲍尔和张晓波的经典论文强调了地区间发展不平衡是中国收入不平等的重要来源,个人所得税作为调节收入分配的工具,其政策效果必须放在这个宏观背景下理解。

-

You, Y., & Zhai, F. (2025). Personal income tax reform and household consumption in China. Journal of Comparative Economics, 49(1), 112–132.

- :《个人所得税改革与中国家庭消费》

- 简介:这类研究利用中国的微观数据(如中国家庭金融调查CHFS),分析了中国历次个税改革(如提高起征点、引入综合与分类税制)对居民消费、储蓄等行为的影响,属于非常前沿的实证研究。

希望这份参考文献列表能对您的研究有所帮助!祝您研究顺利!