以下为您整理的参考文献列表,涵盖了宏观政策、理论方法、热点领域和典型案例,并按照学术期刊学位论文、政策文件和重要报告进行分类,方便您查阅。

核心学术期刊与学位论文 (2025-2025)

这些文献代表了学术界对城镇建设最新问题的思考和研究成果。

宏观政策与战略导向

这类文献主要围绕国家重大战略,如“十四五”规划、新型城镇化、高质量发展、乡村振兴等展开。

-

期刊论文:

-

《“十四五”时期推进以人为核心的新型城镇化的重点与路径》

(图片来源网络,侵删)

(图片来源网络,侵删) -

作者: 樊杰, 等.

-

期刊: 《城市规划》

-

年份: 2025

-

系统分析了“十四五”期间中国新型城镇化的核心任务,强调以人为本,并提出了具体的实施路径,是理解当前城镇建设顶层设计的重要文献。

(图片来源网络,侵删)

(图片来源网络,侵删) -

《高质量发展背景下中国城市更新的逻辑转向与路径创新》

-

作者: 吴缚龙, 等.

-

期刊: 《地理研究》

-

年份: 2025

-

探讨了城市更新从大规模增量扩张向存量提质高质量发展的逻辑转变,分析了其中的挑战与创新路径。

-

《以县城为重要载体的城镇化建设研究》

-

作者: 张占斌, 等.

-

期刊: 《改革》

-

年份: 2025

-

聚焦于“县城”这一关键节点,分析了其在城镇化进程中的作用、面临的问题以及未来发展策略,与国家最新政策高度契合。

-

-

学位论文:

- 《韧性城市理论下城市内涝风险评价与治理研究——以XX市为例》

- 作者: [作者姓名]

- 学位: 博士/硕士学位论文

- 年份: 2025

- 以韧性城市理论为指导,运用GIS等技术对特定城市的内涝风险进行量化评估,并提出综合治理方案,体现了应对气候变化等新挑战的研究趋势。

热点领域与具体实践

这类文献关注当前城镇建设中的具体问题,如城市更新、智慧城市、低碳生态、社区治理等。

-

城市更新与存量规划:

-

《从“拆改留”到“留改拆”:城市存量空间再生的规划范式转型》

-

作者: 孙施文, 等.

-

期刊: 《城市规划学刊》

-

年份: 2025

-

深刻剖析了中国城市更新模式的根本性转变,强调保留、改造优先于拆除,关注历史文脉和社区网络。

-

《“共同缔造”理念下老旧小区微更新的社区参与机制研究》

-

作者: 刘佳燕, 等.

-

期刊: 《现代城市研究》

-

年份: 2025

-

探讨了如何通过“共同缔造”激发居民参与老旧小区微更新,实现社区共建共治共享,是基层治理与空间建设结合的典型研究。

-

-

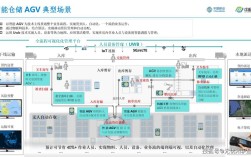

智慧城市与数字化转型:

-

《数字孪生城市的技术架构、应用场景与挑战》

-

作者: 毕硕本, 等.

-

期刊: 《遥感学报》

-

年份: 2025

-

详细介绍了数字孪生这一前沿技术在城市规划、建设、管理中的应用现状和未来发展方向。

-

《CIM平台赋能城市精细化治理:路径与案例》

-

作者: [作者姓名]

-

期刊: 《城市发展研究》

-

年份: 2025

-

分析了城市信息模型(CIM)平台如何作为数字底座,支持城市从“经验治理”向“数据驱动治理”转变。

-

-

低碳生态与人居环境:

-

《“双碳”目标下城市空间优化的路径与策略》

-

作者: 方创琳, 等.

-

期刊: 《中国人口·资源与环境》

-

年份: 2025

-

探讨了如何通过优化城市空间结构(如TOD模式、职住平衡)来降低碳排放,实现“双碳”目标下的城镇可持续发展。

-

《基于生态修复的城市蓝绿空间网络构建研究——以XX流域为例》

-

作者: [作者姓名]

-

学位: 硕士学位论文

-

年份: 2025

-

针对城市水系和绿地系统,提出基于生态修复原理构建蓝绿空间网络的方法,提升城市生态系统服务功能。

-

重要政策文件 (2025-2025)

政策文件是城镇建设的直接依据,具有最高指导意义。

-

《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》 (2025年)

- 明确提出“加快构建以人为核心、高质量为导向的新型城镇化格局”,并对城市更新、城乡融合发展、海绵城市、智慧城市等作出战略部署。

-

《关于在实施城市更新行动中防止大拆大建问题的通知》 (住建部,2025年)

- 标志着城市更新政策从“增量扩张”全面转向“存量提质”,强调应保留利用既有建筑,延续城市历史文脉,保持城市肌理。

-

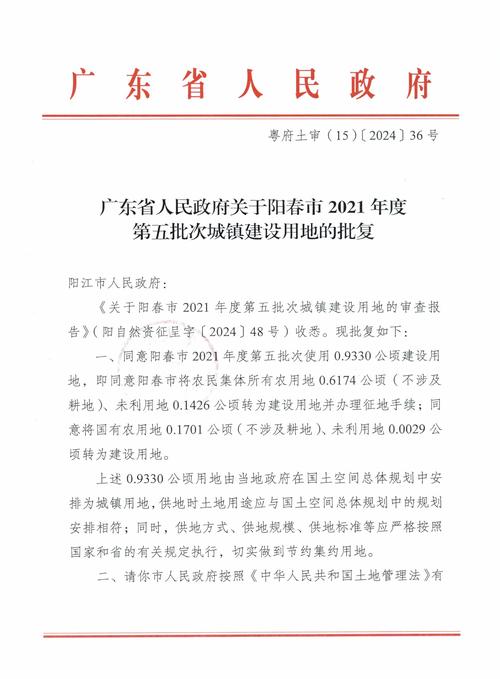

《关于推进以县城为重要载体的城镇化建设的意见》 (中共中央、国务院,2025年)

- 将县城提升到国家战略层面,强调要增强县城的承载能力,服务乡村振兴,促进就近城镇化。

-

《“十四五”新型城镇化实施方案》 (国务院,2025年)

- 对“十四五”期间新型城镇化的目标任务、政策措施进行了细化,是指导各地城镇建设的具体行动指南。

-

《关于推动城乡建设绿色发展的意见》 (中共中央、国务院,2025年)

- 提出要建设高品质绿色建筑,加强城市生态修复和功能完善,推动城乡建设模式向绿色低碳转型。

重要研究报告与白皮书

这些报告通常由权威研究机构发布,提供数据支撑和趋势分析。

-

《中国城市更新年度报告》系列 (中国城市科学研究会等)

- 发布年份: 2025, 2025, 2025

- 每年发布,系统梳理全国城市更新的政策、市场、技术和项目案例,是了解行业动态的年度必读。

-

《中国新型城市发展报告》系列 (国务院发展研究中心等)

- 发布年份: 2025, 2025

- 围绕新型城镇化的核心议题,如人口流动、公共服务、城市治理等,提供深度分析和政策建议。

-

《中国智慧城市发展报告》系列 (中国信通院等)

- 发布年份: 2025, 2025

- 总结智慧城市建设成果,发布评估指数,展望未来技术方向(如5G、AI、大数据在城市场景的应用)。

-

《中国城市群发展报告》系列 (中国科学院地理科学与资源研究所等)

- 发布年份: 2025, 2025

- 分析主要城市群(如长三角、粤港澳、京津冀)的一体化发展进程、挑战与协同策略。

如何查找和获取这些文献?

-

学术数据库:

- 中国知网: 最全面的中文文献数据库,可检索上述大部分期刊论文和学位论文。

- 万方数据知识服务平台: 另一个重要的中文学术资源库。

- 维普期刊资源整合服务平台: 同样可以检索中文期刊。

- Web of Science / Scopus: 用于查找国际前沿的相关研究。

-

政府网站:

- 中华人民共和国中央人民政府网: 用于查找和下载国家层面的政策文件原文。

- 住房和城乡建设部官网: 发布城市建设领域最直接的政策、通知和标准规范。

-

研究机构官网:

关注上述报告发布机构(如国务院发展研究中心、中国城市科学研究会)的官方网站,通常可以免费下载报告摘要或全文。

希望这份详细的参考文献列表对您的研究或学习有所帮助!